Кредитные карты — презентация онлайн

Похожие презентации:

Роль и функции Центрального банка Российской Федерации

Бухгалтерский баланс

Основы финансовых вычислений. Задачи

Государственный бюджет

Фондовая биржа

ОСНОВНЫЕ СРЕДСТВА

Международный валютный фонд

Функционально-стоимостный анализ

Оффшорные зоны

Финансовое планирование на предприятии

1. Кредитные карты: когда будут выгодны

Команда: «Специалисты по туризму»Бутуханова Алина, Данзанова Юлия.

Колледж БГУ.

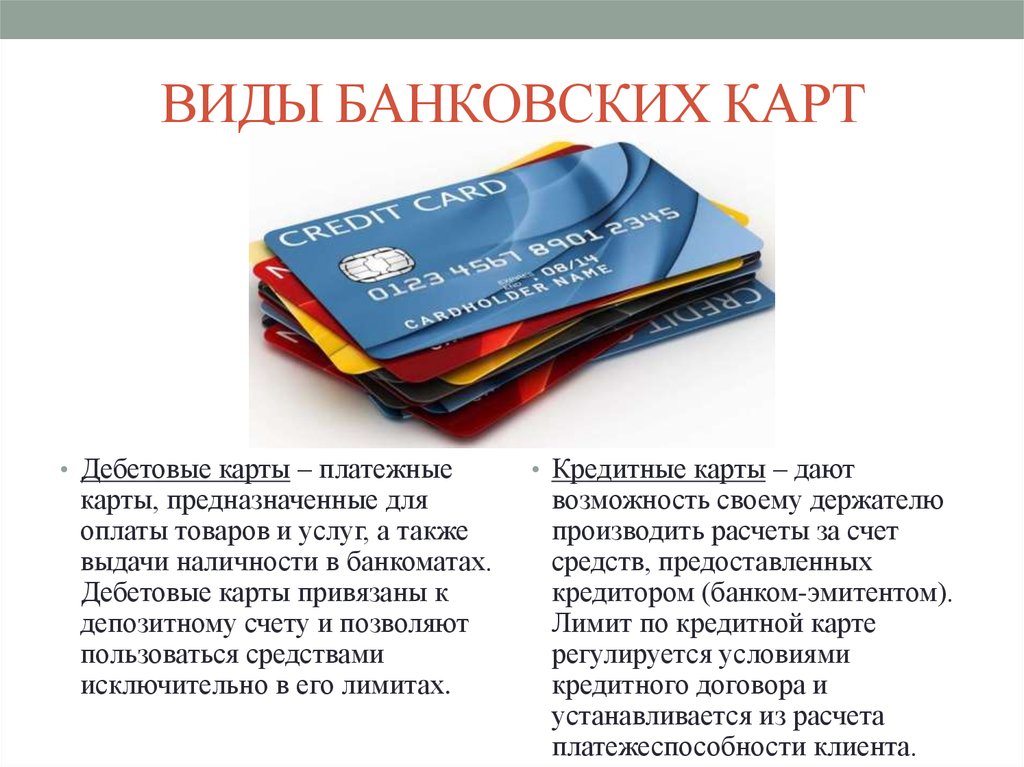

• Кредитные карты — это платежные карты,

которые позволяют клиенту оплачивать

товары и услуги за счет средств банка. В

классическом понимании кредитные карты

не предусматривают наличия на них

собственных денег клиента. В России под

такими картами подразумеваются в том

числе и дебетовые карты с овердрафтом

(держатель может использовать как

собственные, так и заемные средства).

• Оплата товаров и услуг осуществляется без

комиссии независимо от того, производится

она за счет собственных средств или в кредит.

• При снятии наличных с Тарифами Банка по

кредитным картам.

• Кредит по карте возобновляемый: после

погашения части или всего кредита на

соответствующую величину увеличится

доступная сумма.

4. Получить кредитную карту легко.

• Необходимо в офисе банка заполнитьзаявление.

• Кроме того, многие банки предлагают

оформить заявку через свой интернет-сайт

5. Вы можете пользоваться кредитом не платя проценты!

• Для этого стоит строго придерживатьсяльготного периода.

• Если Вы полностью погашаете отчетную сумму

задолженности по кредитной карте в

установленный срок льготного периода, банк не

взимает с Вас проценты за пользование

кредитом по операциям оплаты товаров и услуг.

• Обратите внимание на сроки льготного периода у каждого банка они свои.

• Внимание! Если Вы не оплачиваете кредит в

льготный период – банк начисляет проценты!

На сегодняшний день особенно актуален

вопрос: выгодны ли кредитные карты? Что

стоит выбрать: кредит наличными деньгами

или использование банковской кредитной

карты?

7.

В первую очередь, стоит сказать, что кредитка выгодна в целом ряде жизненных ситуаций. Так, например, ее использованиеактуально:

В первую очередь, стоит сказать, что кредитка выгодна в целом ряде жизненных ситуаций. Так, например, ее использованиеактуально:• при необходимости совершения покупки и

отсутствии возможности оформления кредита;

• для любителей путешествий;

• при нежелании оформлять кредит для

незначительных и мелких расходов.

8. Пользуясь кредитной картой, вы получаете целый ряд преимуществ:

• формирование положительной кредитной истории,которая поможет в будущем при получении кредита;

• возможность получения кредита наличными на

более выгодных условиях;

• возможность пользования денежными средствами в

любой момент, когда они вам понадобятся;

• наличие бонусов, позволяющих значительно

экономить денежные средства и дополнительно

получать целый ряд других преимуществ при

совершении покупок с помощью кредитных карт.

9. Чтобы пользование кредитной картой было для вас предельно комфортным и выгодным, необходимо следовать нескольким элементарным

правилам:• оформляйте карты с бонусным периодом;

• расплачивайтесь кредитной картой в

магазинах, поскольку вы сможете сэкономить

на комиссии;

• строго соблюдайте сроки оплаты.

При правильном подходе использование

кредитной карты может стать намного более

выгодным, чем получение обычного

потребительского кредита.

English Русский Правила

Банковское сопровождение

Заказчик – Организатор закупок, дочернее (зависимое) общество Организатора закупок, иное лицо, являющееся Заказчиком по соответствующему Сопровождаемому договору, заключенному по результатам конкурентной закупки, проведенной Организатором закупок.

Заявка на банковское сопровождение – заявка, направляемая Организатором закупок в Банк посредством Электронной площадки.

Заявка на изменение Реестра контрагентов – заявка на изменение перечня Участников исполнения/реализации Сопровождаемого договора, направляемая Организатором закупок в Банк посредством Электронной площадки.

Заявка на перевод – Распоряжение на перевод, по которому Банком не принято решение о согласовании или несогласовании по результатам рассмотрения Обосновывающих документов.

Исполнитель – индивидуальный предприниматель, юридическое лицо, заключившее с Заказчиком Сопровождаемый договор.

Контроль целевого расходования денежных средств – осуществляемая Банком в соответствии с Договором и Дополнительным соглашением процедура проверки соответствия предоставленных Исполнителями Обосновывающих документов и Распоряжений на перевод условиям Сопровождаемого контракта, условиям соответствующих договоров (контрактов), на основании которых инициируются Распоряжения на перевод.

Личный кабинет – специализированный раздел на интернет сайте Банка по адресу: goz.gazprombank.ru, доступный Исполнителю при использовании логина и пароля, предоставленного Банком, для формирования и передачи в Банк Обосновывающих документов.

Обосновывающие документы – договоры (контракты), счета (либо заменяющие их документы), акты приемки имущества/выполненных работ, акты приемки в эксплуатацию, накладные и/или другие документы (в том числе расчеты-обоснования, пояснения, справки, отчеты, а также выписки из бухгалтерских документов), составленные по формам, не противоречащим законодательству Российской Федерации и подтверждающие факт установления гражданских прав и обязанностей и факт выполнения работ/услуг, связанных с исполнением Сопровождаемого договора.

Оператор электронной площадки – Общество с ограниченной ответственностью «Электронная торговая площадка ГПБ», юридическое лицо, созданное в соответствии с законодательством Российской Федерации, с местом нахождения по адресу: 117342, г. Москва, ул. Миклухо-Маклая, д. 40, ОГРН 1047796450118.

Организатор закупок — Публичное акционерное общество «Газпром», юридическое лицо, созданное в соответствии с законодательством Российской Федерации, с местом нахождения по адресу: 117997, Москва, ул. Наметкина, д. 16, ОГРН 1027700070518.

Отдельный счет (ОБС) – расчетный счет, открытый в Банке Исполнителю (Участнику исполнения/реализации Сопровождаемого договора) для проведения операций при исполнении Сопровождаемого договора, предполагающий специальный режим проведения расходных операций после подписания Дополнительного соглашения.

Распоряжение на перевод — платежное поручение или иной расчетный (платежный) документ, форма которого определена Положением Банка России от 19.06.2012 № 383-П «О правилах осуществления перевода денежных средств».

Реестр контрагентов – перечень Участников исполнения/реализации Сопровождаемого договора, указываемый в соответствующей Заявке на банковское сопровождение или Заявке на изменение Реестра контрагентов, полученной Банком от Организатора закупок посредством Электронной площадки.

Сопровождаемый договор – договор поставки, заключенный между Заказчиком и Исполнителем, подлежащий банковскому сопровождению и переданный на сопровождение в Банк Организатором закупок.

Схемные платежи – платежи, осуществляемые Заказчиком, Исполнителем, а также Участниками исполнения/реализации Сопровождаемого договора, на основании Инструкции по проведению Схемных платежей, представленной Организатором закупок в Банк.

Участники исполнения/реализации Сопровождаемого договора – лица, привлекаемые для исполнения обязательств по Сопровождаемому договору/договорам, заключенным для целей исполнения Сопровождаемого договора, указанные Организатором закупок в Реестре контрагентов, который передается в Банк вместе с Заявкой на банковское сопровождение или Заявкой на изменение Реестра контрагентов, за исключением:

- указанных в Реестре контрагентов лиц, не являющихся налоговыми резидентами Российской Федерации;

- федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации, органов местного самоуправления;

- государственных и муниципальных учреждений и унитарных предприятий;

- субъектов естественных монополий;

- получателей денежных средств за оказанные коммунальные услуги, включая электроэнергию, водоснабжение и пр.;

- указанных в Реестре контрагентов непосредственных производителей товаров, входящих в состав предмета Сопровождаемого договора;

- указанных в Реестре контрагентов лиц, привлекаемых Исполнителем для оказания Сопутствующих услуг, при условии, что совокупная стоимость таких услуг не превышает 3 (три) процента от стоимости Сопровождаемого договора;

- указанных в Реестре контрагентов финансовых агентов (факторов) по договорам финансирования под уступку денежного требования (факторинга), возникших при исполнении обязательств по Сопровождаемому договору и/или договорам, заключенным во исполнение Сопровождаемого договора;

- Банка.

Электронная площадка – программно-аппаратный комплекс, принадлежащий на праве собственности Оператору электронной площадки, доступ в который предоставляется через информационно-телекоммуникационную сеть «Интернет» по адресу: http://etpgpb.ru/, посредством которого осуществляется организация и осуществление закупок в электронной форме.

Что это такое, как это работает и как получить

Что такое кредитная карта?

Кредитная карта представляет собой тонкий прямоугольный кусок пластика или металла, выпущенный банком или компанией, предоставляющей финансовые услуги, который позволяет держателям карт занимать средства для оплаты товаров и услуг у продавцов, принимающих карты для оплаты. Кредитные карты налагают условие, что держатели карт возвращают заемные деньги, а также любые применимые проценты, а также любые дополнительные согласованные сборы либо полностью к дате выставления счета, либо в течение определенного периода времени.

В дополнение к стандартной кредитной линии эмитент кредитной карты может также предоставлять держателям карт отдельную кредитную линию наличных (LOC), что позволяет им занимать деньги в виде наличных авансов, доступ к которым можно получить через банковских кассиров, банкоматов или через кредитные учреждения. проверка удобства карты. Такие денежные авансы обычно имеют другие условия, такие как отсутствие льготного периода и более высокие процентные ставки по сравнению с теми транзакциями, которые имеют доступ к основной кредитной линии. Эмитенты обычно устанавливают лимиты заимствования на основе кредитного рейтинга человека. Подавляющее большинство предприятий позволяют клиентам совершать покупки с помощью кредитных карт, которые на сегодняшний день остаются одним из самых популярных способов оплаты при покупке потребительских товаров и услуг.

Key Takeaways

- Кредитные карты — это пластиковые или металлические карты, используемые для оплаты товаров или услуг с использованием кредита.

- Кредитные карты начисляют проценты за потраченные деньги.

- Кредитные карты могут быть выпущены магазинами, банками или другими финансовыми учреждениями и часто предлагают привилегии, такие как возврат наличных, скидки или бонусные мили.

- Защищенные кредитные и дебетовые карты предлагают варианты для тех, у кого небольшая или плохая кредитная история.

Кредитная карта

Что такое кредитные карты

Кредитные карты обычно взимают более высокую годовую процентную ставку (APR) по сравнению с другими формами потребительских кредитов. Процентные начисления на любые невыплаченные остатки, начисленные на карту, обычно взимаются примерно через месяц после совершения покупки (за исключением случаев, когда действует вводное предложение 0% годовых в течение начального периода времени после открытия счета), если ранее не были выплачены остатки были перенесены с предыдущего месяца, и в этом случае льготный период для новых платежей не предоставляется.

По закону эмитенты кредитных карт должны предоставлять льготный период не менее 21 дня, прежде чем начнут начисляться проценты за покупки. Вот почему погашение остатков до истечения льготного периода является хорошей практикой, когда это возможно. Также важно понимать, начисляет ли ваш эмитент проценты ежедневно или ежемесячно, поскольку первое приводит к более высоким процентным ставкам до тех пор, пока остаток не выплачивается. Это особенно важно знать, если вы хотите перевести баланс своей кредитной карты на карту с более низкой процентной ставкой. Ошибочный переход с месячной накопительной карты на дневную потенциально может свести на нет экономию от более низкой ставки.

Лица с плохой кредитной историей часто ищут обеспеченные кредитные карты, которые требуют депозита наличными, что дает им соразмерные кредитные линии.

Типы кредитных карт

Большинство основных кредитных карт, в том числе Visa, Mastercard, Discover и American Express, выпускаются банками, кредитными союзами или другими финансовыми учреждениями. Многие кредитные карты привлекают клиентов, предлагая поощрения, такие как мили авиакомпаний, аренда гостиничных номеров, подарочные сертификаты крупных розничных продавцов и возврат денег за покупки. Эти типы кредитных карт обычно называют кредитными картами вознаграждения.

Многие кредитные карты привлекают клиентов, предлагая поощрения, такие как мили авиакомпаний, аренда гостиничных номеров, подарочные сертификаты крупных розничных продавцов и возврат денег за покупки. Эти типы кредитных карт обычно называют кредитными картами вознаграждения.

Чтобы повысить лояльность клиентов, многие национальные розничные продавцы выпускают фирменные версии кредитных карт, на лицевой стороне которых красуется название магазина. Хотя потребителям обычно легче претендовать на кредитную карту магазина, чем на основную кредитную карту, карты магазина могут использоваться только для совершения покупок у розничных продавцов-эмитентов, которые могут предлагать держателям карт привилегии, такие как специальные скидки, рекламные объявления или специальные продажи. . Некоторые крупные розничные продавцы также предлагают кобрендинговые основные кредитные карты Visa или Mastercard, которые можно использовать где угодно, а не только в магазинах розничной торговли.

Обеспеченные кредитные карты — это тип кредитной карты, при которой владелец карты обеспечивает карту залогом. Такие карты предлагают ограниченные кредитные линии, которые равны по стоимости залоговым депозитам, которые часто возвращаются после того, как держатели карт продемонстрируют повторное и ответственное использование карты с течением времени. Эти карты часто ищут люди с ограниченной или плохой кредитной историей.

Такие карты предлагают ограниченные кредитные линии, которые равны по стоимости залоговым депозитам, которые часто возвращаются после того, как держатели карт продемонстрируют повторное и ответственное использование карты с течением времени. Эти карты часто ищут люди с ограниченной или плохой кредитной историей.

Подобно защищенной кредитной карте, предоплаченная дебетовая карта представляет собой тип защищенной платежной карты, где доступные средства соответствуют деньгам, которые кто-то уже оставил на связанном банковском счете. Напротив, необеспеченные кредитные карты не требуют залога или залога. Эти карты, как правило, предлагают более высокие кредитные линии и более низкие процентные ставки по сравнению с обеспеченными картами.

Сабрина Цзян © Investopedia 2020

Создание кредитной истории с помощью кредитных карт

При ответственном использовании обычные, незащищенные и обеспеченные карты могут помочь потребителям создать положительную кредитную историю, предоставляя возможность совершать покупки в Интернете и избавляя от необходимости носить с собой наличные. Поскольку оба типа кредитных карт сообщают о платежах и покупательной активности в основные кредитные агентства, держатели карт, которые ответственно используют свои карты, могут создать хорошие кредитные рейтинги и потенциально расширить свои кредитные линии, а в случае обеспеченных карт — потенциально перейти на обычную кредитную линию. карта.

Поскольку оба типа кредитных карт сообщают о платежах и покупательной активности в основные кредитные агентства, держатели карт, которые ответственно используют свои карты, могут создать хорошие кредитные рейтинги и потенциально расширить свои кредитные линии, а в случае обеспеченных карт — потенциально перейти на обычную кредитную линию. карта.

Создание хорошей кредитной истории — это сочетание нескольких факторов: регулярных и своевременных платежей, недопущения просроченных платежей, использования кредита в пределах вашего кредитного лимита и поддержания низкого отношения долга к доходу. Совершая ответственные покупки и своевременно оплачивая их, кредитный рейтинг повысится, что сделает потребителя более привлекательным для других кредиторов.

Как мне получить кредитную карту, если у меня нет кредита?

Создание кредитной истории может быть чем-то вроде уловки-22. Если у вас нет кредита, продавцы или банки с меньшей вероятностью предоставят вам кредит, поскольку вы неподтвержденный заемщик. Открытие обеспеченной кредитной карты — один из самых простых способов начать работу. Поскольку транжиры берут взаймы только из денег, которые они положили в качестве депозита, для кредитора существует небольшой риск, и это дает им представление о ваших привычках расходов и погашения.

Открытие обеспеченной кредитной карты — один из самых простых способов начать работу. Поскольку транжиры берут взаймы только из денег, которые они положили в качестве депозита, для кредитора существует небольшой риск, и это дает им представление о ваших привычках расходов и погашения.

Еще один способ начать накапливать кредит — стать авторизованным пользователем установленного кредитного счета, например, родителем или супругом. Кредитная история держателя карты появится в вашем аккаунте, что продлит срок действия вашего кредитного отчета. Но убедитесь, что человек, с которым вы сотрудничаете, имеет хорошие кредитные привычки. Если их финансовый выбор плох, это также отразится на вас.

Имеют ли кредитные карты фиксированную или переменную годовую процентную ставку (APR)?

Многие кредитные карты имеют оба типа годовых процентных ставок (APR). Чтобы узнать, какой тип годовой процентной ставки у вас есть, прочитайте соглашение с держателем карты, прилагаемое к вашей кредитной карте. Эмитенты карт должны юридически раскрывать, какой тип годовой процентной ставки у них есть и что это такое. Если фиксированная годовая процентная ставка изменится, они также должны предупредить об этом потребителей.

Эмитенты карт должны юридически раскрывать, какой тип годовой процентной ставки у них есть и что это такое. Если фиксированная годовая процентная ставка изменится, они также должны предупредить об этом потребителей.

Некоторые кредитные карты имеют фиксированную годовую процентную ставку для покупок, но переменную годовую процентную ставку для выдачи наличных или просроченных платежей. Прочтите мелкий шрифт, чтобы убедиться.

Что такое годовая плата за кредитную карту?

Годовая плата за кредитную карту — это плата, взимаемая эмитентом карты за предоставление вам кредитной карты. Некоторые карты не взимают ежегодную плату, но другие — чаще всего карты, предлагающие вознаграждения или поощрения, такие как возврат наличных, — могут взимать ежегодную плату в размере от 50 до 700 долларов.

Apple Card — Apple

Подать заявку

Простота Apple.

На кредитной карте.

С Apple Card мы полностью заново изобрели кредитную карту. Ваша информация живет на вашем iPhone, красиво оформленная и простая для понимания. Мы устранили сборы 1 и создали инструменты, которые помогут вам платить меньше процентов, и вы можете подать заявку за считанные минуты, чтобы узнать, одобрены ли вы, без какого-либо влияния на ваш кредитный рейтинг. 2 Передовые технологии, такие как Face ID, Touch ID и Apple Pay, обеспечивают повышенный уровень конфиденциальности и безопасности. И с каждой покупкой вы получаете ежедневный кэшбэк. Apple Card. Это все, чем должна быть кредитная карта.

Ваша информация живет на вашем iPhone, красиво оформленная и простая для понимания. Мы устранили сборы 1 и создали инструменты, которые помогут вам платить меньше процентов, и вы можете подать заявку за считанные минуты, чтобы узнать, одобрены ли вы, без какого-либо влияния на ваш кредитный рейтинг. 2 Передовые технологии, такие как Face ID, Touch ID и Apple Pay, обеспечивают повышенный уровень конфиденциальности и безопасности. И с каждой покупкой вы получаете ежедневный кэшбэк. Apple Card. Это все, чем должна быть кредитная карта.

Создано Apple.

Работает на iPhone.

Создано для iPhone

Apple Card хранится на вашем iPhone в приложении Wallet. Вы можете зарегистрироваться всего за минуту и сразу начать пользоваться Apple Pay. 3 Все ваши транзакции, платежи и сведения об аккаунте находятся в одном месте, где их можете видеть только вы. 4 Вы даже совершаете платежи прямо в приложении «Кошелек» — просто выберите сумму, коснитесь и готово.

Без комиссии.

скрыто

Без комиссий

Мы хотим упростить, а не усложнить выплату остатка. Таким образом, Apple Card не взимает комиссию. Никаких ежегодных комиссий, комиссий за превышение лимита, международных транзакций или штрафов за просрочку платежа. 5 Без комиссии. Действительно. И наша цель — предоставить процентные ставки, которые являются одними из самых низких в отрасли. Потому что ваша кредитная карта должна работать на вас, а не против вас.

Первая кредитная карта, которая действительно побуждает вас платить меньше процентов.

Плата за вычетом процентов

На большинстве кредитных карт указана минимальная сумма к оплате. Но когда вы ежемесячно платите только минимальную сумму, со временем это будет стоить вам больших процентов. Apple Card – это другое. Когда вы будете готовы совершить платеж, Apple Card рассчитает проценты, которые вам придется заплатить, на основе любой выбранной вами суммы платежа. 6 И это происходит в режиме реального времени, так что вы можете принять взвешенное решение о том, какую часть вашего баланса выплатить .

6 И это происходит в режиме реального времени, так что вы можете принять взвешенное решение о том, какую часть вашего баланса выплатить .

Безлимитный

Ежедневный кэшбэк.

Реальные деньги, которые вы можете использовать прямо сейчас. 7

Неограниченные ежедневные денежные средства

Когда вы покупаете что-либо с помощью Apple Card, вы получаете процент от своей покупки обратно в виде ежедневных денежных средств. Это настоящие деньги, поэтому, в отличие от вознаграждений, они никогда не истекают и не теряют своей ценности. Ваши наличные зачисляются прямо на вашу карту Apple Cash в приложении Wallet — не через месяц, а каждый день. И нет предела тому, сколько вы можете получить. Используйте его для покупок в магазинах, на веб-сайтах и в приложениях. Внесите платеж с помощью Apple Card. Отплати другу. Или отправьте его прямо на свой банковский счет и посмотрите, как он накапливается.

Получайте 3% ежедневного кэшбэка при покупках в Apple.

3 % в день наличными в Apple

Apple Card дает вам неограниченный 3 % в день кэшбэк на все, что вы покупаете в Apple, будь то новый Mac, чехол для iPhone, игры из App Store или даже такой сервис, как Apple Music или Apple TV+.

Получите 2%

Ежедневные наличные

обратно

, когда вы используете свой iPhone

или Apple Watch для оплаты

с помощью Apple Card.

2% Daily Cash

Лучший способ использовать Apple Card — это Apple Pay — безопасная платежная технология, встроенная в iPhone, Apple Watch, iPad и Mac и принимаемая 85 процентами продавцов в США. Apple Pay – это более безопасный способ оплаты, который позволяет не нажимать кнопки и не обменивать наличные. И с каждой покупкой, которую вы совершаете с помощью Apple Card через Apple Pay, вы получаете 2 % Ежедневного Кэшбэка. Нет очков для расчета. Без ограничений и сроков. Только настоящие деньги, которые можно потратить когда угодно, где угодно и как угодно.

Делайте покупки у избранных продавцов и получайте еще больше ежедневных наличных.

3% ежедневно наличными

Apple Card дает вам неограниченный возврат 3 % ежедневно наличными за покупки, которые вы совершаете у некоторых продавцов при использовании Apple Card с Apple Pay. ◊◊

- Оборудование Ace

- Дуэйн Рид

- Эксон

- Мобил

- Найк

- Хлеб панера

- Т-Мобайл

- Убер

- Убер ест

- Уолгринз

Семейная карта Apple Card

Здоровые финансы.

Семейный стиль.

Apple Card Family

Apple Card Family позволяет использовать все замечательные функции и преимущества Apple Card для всей вашей семьи — будь то ваши ближайшие родственники, члены расширенной семьи или кто-либо, кого вы называете семьей. 8 Позволяет двум партнерам объединить кредитные линии 9 для создания единого счета, находящегося в совместном владении, 10 вместе управляйте этим счетом и наращивайте кредит на равных. 11 Участники 12 18 лет и старше могут начать создавать свою собственную кредитную историю, 13 , а подростки могут научиться лучше тратить деньги. Кроме того, члены семьи получают ежедневный кэшбэк за собственные покупки. 14

11 Участники 12 18 лет и старше могут начать создавать свою собственную кредитную историю, 13 , а подростки могут научиться лучше тратить деньги. Кроме того, члены семьи получают ежедневный кэшбэк за собственные покупки. 14

Узнайте больше об Apple Card Family

Прощай, пластик.

Привет, титан.

Титановая карта

Apple Card с лазерной гравировкой и чистым стилем разработана с тем же мастерством, которое мы привносим во все наши продукты. И это единственная кредитная карта, изготовленная из титана — прочного металла, известного своей красотой и долговечностью. При использовании карты вы будете получать 1 % ежедневного кэшбэка за каждую покупку. Поскольку Mastercard — это наша глобальная платежная сеть, вы можете использовать ее по всему миру. Для приложений и веб-сайтов, которые еще не принимают Apple Pay, просто введите номер виртуальной карты, надежно сохраненный в вашем приложении Wallet. А когда вы используете Safari, он даже автоматически заполняет за вас.

А когда вы используете Safari, он даже автоматически заполняет за вас.

Конфиденциальность и безопасность

Ваша карта.

Ваши данные.

Ваш бизнес.

Конфиденциальность и безопасность

Apple серьезно относится к вашей конфиденциальности и безопасности. Это не просто философия, она встроена во все наши продукты. И Apple Card ничем не отличается. Благодаря передовым технологиям безопасности, таким как Face ID, Touch ID и уникальные коды транзакций, Apple Card с Apple Pay разработана таким образом, чтобы вы были единственным, кто может ее использовать. Титановая карта не имеет видимых номеров. Не на фронте. Не на спине. Что дает вам повышенный уровень безопасности. И хотя Goldman Sachs использует ваши данные для работы с Apple Card, ваша история транзакций и привычки расходов принадлежат вам и только вам. Ваши данные не продаются третьим лицам в целях маркетинга или рекламы.

Оплачивайте

новых продуктов Apple

постепенно,

беспроцентно

при выборе

оплаты с помощью ежемесячных платежей Apple Card. 15

15

Ежемесячные платежи по Apple Card

Вы можете приобрести новый Mac, iPhone, iPad, Apple Watch и другие устройства с беспроцентной ежемесячной оплатой покупок в Apple. Просто выберите «Ежемесячные платежи Apple Card» и оплатите. Сумма платежа автоматически отображается в выписке по карте Apple Card вместе с вашими ежедневными покупками по карте Apple Card в приложении Wallet. Если у вас есть подходящее устройство для обмена, вы будете платить еще меньше в месяц. 16 И вы получите 3% ежедневного кэшбэка от покупной цены каждого продукта, и все это сразу. Если у вас уже есть Apple Card, дополнительное приложение не требуется. Если вы этого не сделаете, вы можете подать заявку всего за минуту во время оформления заказа, используя конфиденциальность вашего iPhone.

Узнайте больше о ежемесячных платежах Apple Card.

Финансовое здоровье

Чтобы узнать, сколько вы тратите, нет необходимости заходить на отдельный веб-сайт или в приложение. Ваши итоги автоматически добавляются в приложение Wallet, и их можно просматривать по неделям или месяцам. Категории с цветовой кодировкой позволяют легко определить тенденции в ваших расходах, чтобы вы могли решить, хотите ли вы их изменить. А Apple Card использует Карты, чтобы определить, где вы что-то купили. 17 Никаких таинственных торговых кодов. Никаких догадок.

Ваши итоги автоматически добавляются в приложение Wallet, и их можно просматривать по неделям или месяцам. Категории с цветовой кодировкой позволяют легко определить тенденции в ваших расходах, чтобы вы могли решить, хотите ли вы их изменить. А Apple Card использует Карты, чтобы определить, где вы что-то купили. 17 Никаких таинственных торговых кодов. Никаких догадок.

Узнайте больше о кредитных лимитах, процентных ставках и нашей приверженности вашему финансовому благополучию

Надежные партнеры для различных типов кредитных карт.

Партнерство

Для создания Apple Card нам понадобился банк-эмитент и глобальная платежная сеть. Apple Card – это первая потребительская кредитная карта, выпущенная Goldman Sachs, и они были готовы действовать по-новому. А сила сети Mastercard означает, что Apple Card принимается во всем мире.

Начало работы

с Apple Card.