Преобразуйте изображение в документ — Сохраняйте изображения в PDF, DOC, TXT и не только

Перетащите файлы сюда

Целевой формат: DOCDOCXHTMLODTPDFPPTPPTXRTFTXT

Преобразовать

Сканы будут сохранены в виде изображений.

Преобразовать с помощью OCR

Сканы будут преобразованы в редактируемый текст.

Исходный язык файла

Чтобы получить оптимальный результат, выберите все языки, которые есть в файле.

Применить фильтр: Применить фильтр No FilterGray Filter

Качество:

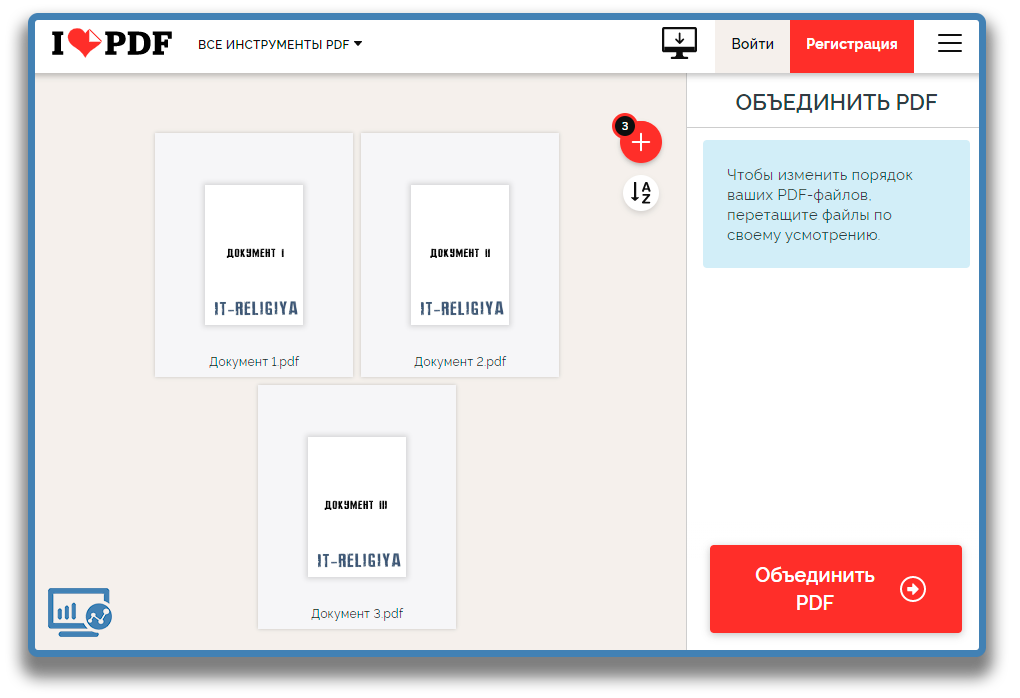

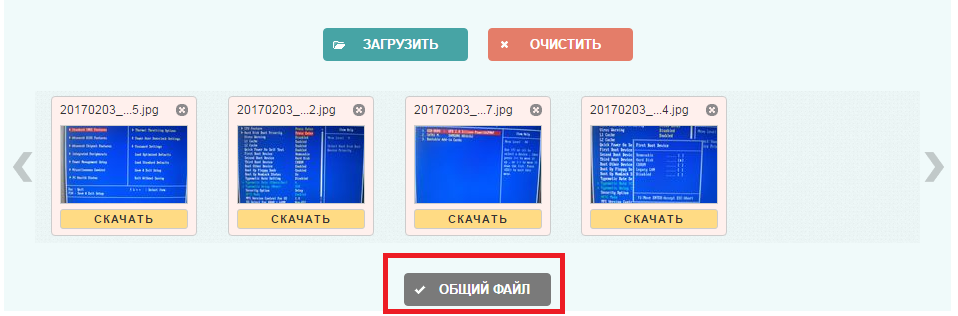

Объединить:

Объедините несколько изображений в один PDF.

Включить объединение

Устранить искажения:

Выпрямить перекошенные изображения.

Включить выравнивание

Информация: Включите поддержку JavaScript, чтобы обеспечить нормальную работу сайта.

Публикация рекламы

30,000+ users

1,500+ users

Оцените инструмент

6 / 5

6 / 5Чтобы оставить отзыв, преобразуйте и скачайте хотя бы один файл

Отзыв отправлен

Бесплатно наложить фото на фото онлайн| Fotor

Мгновенно наложение фото на фото

Бесплатный редактор фото онлайн Fotor супер-облегчает задание наложения картинки на картинку. Просто отправьте два изображения или более, затем воспользуйтесь инструментами перетаскивания мышью редактора Fotor, чтобы их перетаскивать, поворачивать или изменять их размеры, пока не найдете совершенную комбинацию! Воспользуйтесь возможностью избежать загрузки какого-либо программного обеспечения — выполните все, что необходимо, в своем веб-браузере! Это просто и быстро.

Выполните наложение фото сейчас

Накладывайте изображения друг на друга, чтобы создавать эффекты двойной выдержки

При помощи Fotor с легкостью примените к своим фото модный эффект двойной выдержки. Все что нужно — это выбрать два изображения, затем корректировать уровень прозрачности, чтобы выполнить их слияние и совмещение в одно изображение. За считанные секунды вы можете создать призрачное, сюрреалистическое фото. Поэкспериментируйте с этим сегодня, чтобы у ваших снимков появилось мечтательное настроение.

Все что нужно — это выбрать два изображения, затем корректировать уровень прозрачности, чтобы выполнить их слияние и совмещение в одно изображение. За считанные секунды вы можете создать призрачное, сюрреалистическое фото. Поэкспериментируйте с этим сегодня, чтобы у ваших снимков появилось мечтательное настроение.

Выполните наложение фото сейчас

Накладывайте друг на друга несколько изображений, чтобы творить мечту

Откройте в себе гениальные творческие способности, накладывая фото. Вы можете воспользоваться средством удаления фона на основе искусственного интеллекта, чтобы мгновенно удалять из изображений людей, животных и какие-либо другие объекты. Таким образом, вы сможете комбинировать элементы и создавать творческие составные изображения. Помимо этого, у вас появится доступ к огромной библиотеке элементов дизайна. Добавляйте наклейки, значки, шрифты или иллюстрации, чтобы создавать выдающиеся творения дизайна!

Выполните наложение фото сейчас

Переместите свои фотографии на более высокий уровень при помощи фото редактора без изъянов

Fotor — это универсальный фото редактор, который предлагает разнообразные инструменты для редактирования фотографий. Этот редактор позволяет профессионально редактировать изображения и превращать их из посредственных в фантастические. В Fotor есть все — от наложения изображений до применения фото эффектов, улучшения качества фотографий и ретуширования портретов. Зарегистрируйтесь в Fotor прямо сейчас и бесплатно получите доступ ко всем потрясающим функциям и инструментам.

Этот редактор позволяет профессионально редактировать изображения и превращать их из посредственных в фантастические. В Fotor есть все — от наложения изображений до применения фото эффектов, улучшения качества фотографий и ретуширования портретов. Зарегистрируйтесь в Fotor прямо сейчас и бесплатно получите доступ ко всем потрясающим функциям и инструментам.

Выполните наложение фото сейчас

Как накладывать фото?

- При помощи редактора фото онлайн Fotor вы можете накладывать два изображения, чтобы бесплатно создавать ослепительные фотографии. Чтобы наложить изображения, сначала щелкните кнопку «Выполните наложение изображений сейчас» и отправьте одно фото, которое желаете редактировать в Fotor.

- Щелкните кнопку «Элементы» слева, затем загрузите другое фото, которое желаете наложить. После этого фотографии немедленно отобразятся на холсте. Перетаскивайте фото, чтобы корректировать композицию согласно своим предпочтениям.

У вас также есть возможность регулировать прозрачность и размеры изображений.

У вас также есть возможность регулировать прозрачность и размеры изображений. - Помимо этого, в Fotor есть множество функций для редактирования. Вы можете добавить текст, этикетки и фото рамки, применить фото фильтры, корректировать освещение, экспозицию, контрастность и многое другое посредством нескольких щелчков мыши.

- По завершении редактирования щелкните кнопку «Загрузить» в верхней части панели инструментов, чтобы экспортировать изображение в формате JPG или PNG.

Выполните наложение фото сейчас

Часто задаваемые вопросы по наложению фото

Как наложить одно фото на другое?

При помощи бесплатного редактора фото онлайн Fotor вы можете с легкостью наложить одно фото на другое. Просто перетащите и отпустите желаемое изображение для наложения в Fotor — так оно станет фоновым изображением. Затем поверх него добавьте новое изображение. Вы можете корректировать уровни прозрачности, чтобы идеально соединить два изображения. Вы также можете выбирать из сотен фото эффектов, чтобы составные изображения стали более творческими!

Вы также можете выбирать из сотен фото эффектов, чтобы составные изображения стали более творческими!

Как наложить фото на фото на айфоне?

Редактор фото Fotor для iPhone содержит разнообразные инструменты редактирования, озволяющие накладывать изображения за считанные секунды.

1. Загрузите приложение Fotor и откройте его в iPhone.

2. Откройте фото, с которым желаете экспериментировать. Затем откройте второе фото и перемещайте его, посредством перетаскивания пальцем. Корректируйте прозрачность для слияния двух изображений.

3. Можно также добавить к фотографиям границы, экспериментировать с различными цветами и шрифтами или изменять фоны, чтобы создать собственный шедевр.

4. Когда окончательный вариант будет вас удовлетворять, выполните экспорт, чтобы сохранить фото в альбом камеры.

Наложите одно фото на другое изображение в режиме онлайн за секунды

Исследуйте множество удобных инструментов редактирования и функций, которые предлагаются редактором фото Fotor. Вы можете с легкостью накладывать изображения одно на другое или добавлять изображение к другим изображениям!

Вы можете с легкостью накладывать изображения одно на другое или добавлять изображение к другим изображениям!

Выполните наложение фото сейчас

Откройте для себя больше функций Fotor

Groupe PSA и FCA договорились о слиянии | Jeep

ВАЖНОЕ ЗАМЕЧАНИЕ

Читая следующий выпуск, вы также соглашаетесь соблюдать следующие ограничения и условия:

предложение или приглашение обменять или продать, или ходатайство о предложении подписки или покупки, или приглашение обменять, купить или подписаться на какие-либо ценные бумаги, любую часть бизнеса или активов, описанных в настоящем документе, или любые другие интересы, или ходатайство о любое голосование или одобрение в любой юрисдикции в связи с предлагаемой сделкой или иным образом, а также продажа, выпуск или передача ценных бумаг в любой юрисдикции в нарушение применимого законодательства. Это сообщение никоим образом не должно рассматриваться как рекомендация любому читателю этого сообщения.

Настоящее сообщение не является проспектом эмиссии, заявлением о раскрытии информации о продукте или другим документом о предложении для целей Регламента (ЕС) 2017/1129 Европейского парламента и Совета от 14 июня 2017 года.

Предложение ценных бумаг в Соединенных Штатах в связи с транзакцией по объединению бизнеса будет осуществляться только, если это потребуется, посредством проспекта эмиссии, который является частью действительного регистрационного заявления, поданного в Комиссию по ценным бумагам и биржам США (« 0008

0008

Rueil-Malmaison и London, 18 декабря 2019 г.

Новая организация будет иметь лидерство, ресурсы и масштаб, которые будут в авангарде новой эры устойчивой мобильности

- Комбинированные компании. ‘ обширные и растущие возможности для решения задачи формирования новой эры устойчивой мобильности

- Объединенная компания станет 4-м -м -м крупнейшим в мире OEM-производителем по объему продаж и 3-м -м -м крупнейшим по объему выручки с годовым объемом продаж 8,7 млн единиц и совокупным доходом почти 170 млрд евро

- Создает диверсифицированный бизнес с одной из самых высоких марж на основных рынках Европы, Северной Америки и Латинской Америки и возможностью изменить стратегию в других регионах

- Слияние принесет приблизительно 3,7 миллиарда евро в годовом исчислении синергетического эффекта без закрытия заводов в результате сделки – ожидается, что синергетический эффект будет положительным с 1 года чистого денежного потока

- Сильный комбинированный баланс и высокий уровень ликвидности обеспечивают финансовую гибкость с ожидаемым кредитным рейтингом инвестиционного уровня

- Объединенная компания будет использовать эффективность инвестиций в более широком масштабе для разработки инновационных решений в области мобильности и передовых технологий в транспортных средствах на новых источниках энергии, автономном вождении и подключении

- Широкий портфель хорошо зарекомендовавших себя культовых брендов, предлагающих лучшие в своем классе продукты, охватывающие ключевые сегменты автомобильного рынка и обеспечивающие более высокий уровень удовлетворенности клиентов

- Отличные рабочие отношения между двумя управленческими командами, которые имеют успешный послужной список в области капиталовложений, создания стоимости и успешных комбинаций OEM

- Сильная структура управления для поддержки совместной работы компании с Джоном Элканном в качестве председателя Группы и Карлосом Таваресом в качестве генерального директора Группы, с большинством независимых директоров 2

- Сильная поддержка долгосрочных акционеров (EXOR N.

V., Peugeot Family Group, Bpifrance), которые будут представлены в Совете директоров

V., Peugeot Family Group, Bpifrance), которые будут представлены в Совете директоров

Fiat Chrysler Automobiles N.V. («FCA») (NYSE: FCAU / MTA: FCA) и Peugeot S.A. («Groupe PSA») сегодня подписали обязывающее соглашение о слиянии, предусматривающее слияние их бизнеса 50/50 для создания 4

Благодаря сочетанию финансовой мощи и навыков объединенная компания будет иметь особенно хорошие возможности для предоставления инновационных, экологически чистых и устойчивых решений в области мобильности как в быстро урбанизирующейся среде, так и в сельской местности по всему миру. Повышение эффективности за счет увеличения объемов, а также преимущества объединения сильных сторон и ключевых компетенций двух компаний обеспечат объединенному бизнесу возможность предлагать всем своим клиентам лучшие в своем классе продукты, технологии и услуги и реагировать с большей гибкостью.

Годовой объем продаж объединенной компании составит 8,7 млн автомобилей, выручка составит почти

170 млрд евро 3 , текущая операционная прибыль составит более 11 млрд евро 4 , а рентабельность по операционной прибыли составит 6,6. %, все на простой агрегированной основе результатов 2018 года 5 . Сильный комбинированный балансовый отчет обеспечивает значительную финансовую гибкость и достаточный потенциал как для выполнения стратегических планов, так и для инвестиций в новые технологии на протяжении всего цикла.

Объединенная компания будет иметь сбалансированное и прибыльное глобальное присутствие с очень дополняющим и знаковым портфелем брендов, охватывающим все ключевые сегменты транспортных средств от роскошных, премиальных и обычных легковых автомобилей до внедорожников, грузовиков и легких коммерческих автомобилей. Это будет подкрепляться силой FCA в Северной Америке и Латинской Америке, а также прочными позициями Groupe PSA в Европе. Новая группа будет иметь гораздо больший географический баланс: 46% выручки будет приходиться на Европу и 43% — на Северную Америку, исходя из совокупных показателей каждой компании за 2018 год. Объединение даст новой компании возможность изменить стратегию в других регионах.

Новая группа будет иметь гораздо больший географический баланс: 46% выручки будет приходиться на Европу и 43% — на Северную Америку, исходя из совокупных показателей каждой компании за 2018 год. Объединение даст новой компании возможность изменить стратегию в других регионах.

Эффективность, которая будет достигнута за счет оптимизации инвестиций в автомобильные платформы, семейства двигателей и новые технологии при одновременном увеличении масштаба, позволит бизнесу повысить эффективность закупок и создать дополнительную ценность для заинтересованных сторон. Более двух третей объемов пробега будут сосредоточены на 2 платформах, с примерно 3 миллионами автомобилей в год на каждой из малой платформы и компактной/средней платформы.

Ожидается, что эта экономия, связанная с технологиями, продуктами и платформами, составит примерно 40% от общего годового синергетического эффекта в размере 3,7 млрд евро, в то время как закупки — в основном благодаря масштабу и лучшему согласованию цен — составят еще около 40% синергии. Остальные 20% будут приходиться на другие области, включая маркетинг, информационные технологии, административные расходы и логистику. Эти оценки синергии не основаны на закрытии заводов в результате сделки. Прогнозируется, что предполагаемый синергетический эффект будет положительным с первого года и что примерно 80% синергетического эффекта будет достигнуто к четвертому году. Общие единовременные затраты на достижение синергетического эффекта оцениваются в 2,8 миллиарда евро.

Остальные 20% будут приходиться на другие области, включая маркетинг, информационные технологии, административные расходы и логистику. Эти оценки синергии не основаны на закрытии заводов в результате сделки. Прогнозируется, что предполагаемый синергетический эффект будет положительным с первого года и что примерно 80% синергетического эффекта будет достигнуто к четвертому году. Общие единовременные затраты на достижение синергетического эффекта оцениваются в 2,8 миллиарда евро.

Это синергетическое взаимодействие позволит объединенному бизнесу вкладывать значительные средства в технологии и услуги, которые будут определять мобильность в будущем, при этом выполняя сложные глобальные нормативные требования CO 2 . Обладая уже сильным глобальным присутствием в области исследований и разработок, объединенная компания будет иметь надежную платформу для стимулирования инноваций и дальнейшего развития трансформационных возможностей в транспортных средствах на новых источниках энергии, устойчивой мобильности, автономном вождении и подключении.

Объединенная компания выиграет от эффективной структуры управления, разработанной для обеспечения эффективной деятельности, с Советом, состоящим из 11 членов, большинство из которых будут независимыми 6 . Пять членов Совета будут номинированы FCA и ее основным акционером (включая Джона Элканна в качестве председателя), а пять членов будут назначены Groupe PSA и ее основными акционерами (включая старшего неисполнительного директора и заместителя председателя). На момент закрытия в состав Правления будут входить два члена, представляющие сотрудников FCA и Groupe PSA 7 . Карлос Таварес будет главным исполнительным директором на первоначальный пятилетний срок, а также будет членом совета директоров.

Карлос Таварес, Майк Мэнли и их исполнительные команды имеют большой опыт успешного преобразования компаний и объединения OEM-производителей с разными культурами. Этот опыт будет поддерживать скорость осуществления слияния, подкрепленную сильными недавними показателями компаний и уже надежными балансами. Объединенная компания будет быстро и эффективно маневрировать в автомобильной отрасли, где происходят быстрые и фундаментальные изменения.

Объединенная компания будет быстро и эффективно маневрировать в автомобильной отрасли, где происходят быстрые и фундаментальные изменения.

Материнская компания новой группы, зарегистрированная в Нидерландах, будет зарегистрирована на Euronext (Париж), Borsa Italiana (Милан) и Нью-Йоркской фондовой бирже и получит выгоду от своего сильного присутствия во Франции, Италии и США.

В соответствии с предлагаемым уставом объединенной компании ни один акционер не будет иметь права распоряжаться более чем 30% голосов, поданных на собраниях акционеров. Также предполагается, что существующие права двойного голоса не будут перенесены, но новые права двойного голоса появятся после трехлетнего периода владения после завершения слияния.

Мораторий в отношении пакетов акций EXOR N.V., Bpifrance 8 , Dongfeng Group (DFG) и Peugeot Family (EPF/FFP) будет применяться в течение 7 лет после завершения слияния, за исключением того, что EPF/FFP будет разрешено увеличить свою долю в объединенной компании максимум на 2,5% (или 5% на уровне Groupe PSA) путем приобретения акций у Bpifrance и/или DFG и/или на рынке 9 . EXOR, Bpifrance и EPF/FFP будут заблокированы на 3 года в отношении их пакетов акций, за исключением того, что Bpifrance будет разрешено сократить свои пакеты акций на 5% в Groupe PSA или на 2,5% в объединенной компании. DFG согласилась продать, а Groupe PSA согласилась купить 30,7 млн акций до закрытия сделки (эти акции будут аннулированы). DFG будет заблокирован до завершения сделки в отношении остатка своего участия в Groupe PSA, в результате чего доля участия в новой группе составит 4,5%.

EXOR, Bpifrance и EPF/FFP будут заблокированы на 3 года в отношении их пакетов акций, за исключением того, что Bpifrance будет разрешено сократить свои пакеты акций на 5% в Groupe PSA или на 2,5% в объединенной компании. DFG согласилась продать, а Groupe PSA согласилась купить 30,7 млн акций до закрытия сделки (эти акции будут аннулированы). DFG будет заблокирован до завершения сделки в отношении остатка своего участия в Groupe PSA, в результате чего доля участия в новой группе составит 4,5%.

EXOR, Bpifrance, Peugeot Family и Dongfeng безоговорочно обязались голосовать за сделку на собраниях акционеров FCA и Groupe PSA.

Перед закрытием сделки FCA выплатит своим акционерам специальные дивиденды в размере 5,5 млрд евро, а Groupe PSA распределит среди своих акционеров 46% акций Faurecia. Кроме того, FCA продолжит работу по отделению своей доли в Comau, которая будет отделена сразу после закрытия в интересах акционеров объединенной компании. Это позволит акционерам объединенной группы в равной степени разделить синергию и выгоды, которые вытекают из слияния, признавая при этом значительную ценность активов и сильных сторон как Groupe PSA, так и FCA с точки зрения доли рынка и потенциала бренда. Каждая компания намерена распределить обыкновенные дивиденды в размере 1,1 млрд евро в 2020 году, связанные с 2019 финансовым годом., при условии утверждения советом директоров и акционерами каждой компании. На момент закрытия акционеры Groupe PSA получат 1,742 акции новой объединенной компании за каждую акцию Groupe PSA, а акционеры FCA получат 1 акцию новой объединенной компании за каждую акцию FCA.

Каждая компания намерена распределить обыкновенные дивиденды в размере 1,1 млрд евро в 2020 году, связанные с 2019 финансовым годом., при условии утверждения советом директоров и акционерами каждой компании. На момент закрытия акционеры Groupe PSA получат 1,742 акции новой объединенной компании за каждую акцию Groupe PSA, а акционеры FCA получат 1 акцию новой объединенной компании за каждую акцию FCA.

Завершение предлагаемого объединения ожидается в течение 12-15 месяцев при соблюдении обычных условий закрытия, включая одобрение акционерами обеих компаний на их соответствующих внеочередных общих собраниях и соблюдение антимонопольных и других нормативных требований.

Карлос Таварес, председатель правления Groupe PSA, сказал: «Наше слияние — это огромная возможность занять более сильные позиции в автомобильной промышленности, поскольку мы стремимся освоить переход к миру чистых, безопасных и устойчивых мобильность и предоставлять нашим клиентам продукты, технологии и услуги мирового класса. Я абсолютно уверен, что благодаря их огромному таланту и мышлению в духе сотрудничества наши команды смогут добиться максимальной производительности, энергично и с энтузиазмом».

Я абсолютно уверен, что благодаря их огромному таланту и мышлению в духе сотрудничества наши команды смогут добиться максимальной производительности, энергично и с энтузиазмом».

Майк Мэнли, главный исполнительный директор FCA, добавил: «Это союз двух компаний с выдающимися брендами и квалифицированной и преданной рабочей силой. Оба пережили самые трудные времена и стали проворными, умными и грозными конкурентами. Наших сотрудников объединяет общая черта: они рассматривают проблемы как возможности, которые нужно использовать, и путь к тому, чтобы сделать нас лучше в том, что мы делаем». провести веб-трансляцию и телефонную конференцию для аналитиков, инвесторов и СМИ (веб-трансляция в 15:00 CET / 14:00 GMT / 9:00 утра по восточному поясному времени) в среду, 18 декабря 2019 г.

Подробная информация о доступе к этим мероприятиям доступна на корпоративных веб-сайтах FCA (www.fcagroup.com) и Groupe PSA (www.groupe-PSA.com). Для тех, кто не может участвовать в живых сессиях, записанные повторы останутся в архиве на корпоративном веб-сайте каждой компании.

Чтобы получить доступ к фотографиям и видео, посетите веб-сайт FCA или веб-сайт PSA.

Консультант:

Goldman Sachs International выступала в качестве ведущего финансового консультанта FCA. Bank of America, Barclays, Citigroup, d’Angelin & Co., J.P. Morgan и UBS также предоставили финансовые консультации компании.

Sullivan & Cromwell LLP, De Brauw Blackstone Westbroek и Darrois Villey Maillot Brochier выступали в качестве юрисконсульта FCA.

Компания Messier Maris & Associés выступала в качестве ведущего финансового консультанта PSA. Morgan Stanley также предоставил финансовые консультации компании. Бредин Прат выступал в качестве юрисконсульта PSA.

Контакты:

Информация для инвесторов:

| FCA | Группа PSA |

| Джо Велтри, +1 248 576 9257 Investor.  [email protected] [email protected] | Андреа Бандинелли, + 33 6 82 58 86 04 [email protected] |

Для запросов СМИ:

| FCA | Группа PSA |

| Нил Голайтли, +1 248 933-6285 [email protected] | Бертран Блез, +33 6 33 72 61 86 [email protected] |

| Шон Морган, +1 248 512-2692 [email protected] | Пьер Оливье Салмон, +33 6 76 86 45 48 [email protected] |

| Андреа Паллард, +39 0110030675 [email protected] | Карин Дуэ, +33 6 61 64 03 83 [email protected] |

| Фернау Силвейра, +55 11 4949-3901 [email protected] | Валери Жилло +33 6 83 92 92 96 [email protected] |

Леонардо Гуан, +86 21 2218 7896 corp. [email protected] [email protected] | |

| Леонардо Гуан, +86 21 2218 7896 [email protected] | |

| Великобритания/США | |

Сард Вербиннен и Ко | |

| ИТАЛИЯ | |

| Сообщество , советники по стратегическим коммуникациям Ауро Паломба, Марко Рубино | |

| ФРАНЦИЯ | |

Изображение 7 |

1 Чистая выручка FCA, за исключением Magneti Marelli, и выручка Groupe PSA, за исключением Faurecia Выручка третьим сторонам

2 В соответствии с Голландским кодексом корпоративного управления

3 Представляет чистую выручку FCA, исключая Magneti Marelli, и выручку Groupe PSA, исключая Faurecia Выручку третьим сторонам

4 Представляет собой скорректированную прибыль EBIT FCA, исключая Magneti Marelli, и регулярную операционную прибыль Groupe PSA, исключая Faurecia

5 0 и Magneti Marelli

6 Для достижения цели «большинство независимых директоров» 5 из 9 неисполнительных директоров должны быть независимыми

7 Представители сотрудников будут определены на основании законодательных требований на всех уровнях

8 Bpifrance будет включать совместно Bpifrance Partitions S. A. и ее дочернюю компанию, находящуюся в полной собственности Lion Partitions SAS

A. и ее дочернюю компанию, находящуюся в полной собственности Lion Partitions SAS

9 До 1% акций объединенной компании плюс процент акций, проданных Bpifrance, кроме Peugeot Family (с учетом общего максимума в 2,5%)

О FCA

производит и продает автомобили известных брендов, включая Abarth, Alfa Romeo, Chrysler, Dodge, Fiat, Fiat Professional, Jeep ® , Lancia, Ram и Maserati. Он также продает запчасти и услуги под маркой Mopar и работает в секторах компонентов и производственных систем под брендами Comau и Teksid. В FCA работает около 200 000 человек по всему миру. Для получения дополнительной информации о FCA, пожалуйста, посетите www.fcagroup.com

о группе PSA

Groupe PSA Уникальные опыты автомобиля и добывают мобильные растворы для всех клиентов. Группа, в которой работает 210 000 человек, имеет пять марок автомобилей: Peugeot, Citroën, DS, Opel и Vauxhall, и предоставляет широкий спектр мобильных и интеллектуальных услуг под брендом Free2Move. Стратегический план «Push to Pass» представляет собой первый шаг на пути к достижению цели Группы стать «глобальным автопроизводителем с передовой эффективностью и ведущим поставщиком мобильных услуг, поддерживающим отношения с клиентами на протяжении всей жизни». Один из первых новаторов в области автономные и подключенные автомобили , Groupe PSA также участвует в финансовой деятельности через Banque PSA Finance и в автомобильном оборудовании через Faurecia.

Стратегический план «Push to Pass» представляет собой первый шаг на пути к достижению цели Группы стать «глобальным автопроизводителем с передовой эффективностью и ведущим поставщиком мобильных услуг, поддерживающим отношения с клиентами на протяжении всей жизни». Один из первых новаторов в области автономные и подключенные автомобили , Groupe PSA также участвует в финансовой деятельности через Banque PSA Finance и в автомобильном оборудовании через Faurecia.

СМИ библиотека: Medialibrary.Groupe-psa.com / @Groupepsa_EN

Заявления о похожих на прямые. В частности, эти заявления прогнозного характера включают заявления относительно будущих финансовых результатов, а ожидания FCA и PSA («Стороны») в отношении достижения определенных целевых показателей на любую дату в будущем или на любой будущий период являются заявлениями прогнозного характера. Эти заявления могут включать такие термины, как «может», «будет», «ожидать», «мог», «должен», «намереваться», «оценивать», «предвидеть», «полагать», «остаться», «на пути к », «дизайн», «цель», «задача», «цель», «прогноз», «прогноз», «перспективы», «перспективы», «план» или аналогичные термины. Прогнозные заявления не являются гарантией будущих результатов. Скорее, они основаны на текущем уровне знаний Сторон, будущих ожиданиях и прогнозах относительно будущих событий и по своей природе подвержены неотъемлемым рискам и неопределенностям. Они связаны с событиями и зависят от обстоятельств, которые могут или не могут произойти или существовать в будущем, и поэтому на них не следует полагаться неоправданно.

Эти заявления могут включать такие термины, как «может», «будет», «ожидать», «мог», «должен», «намереваться», «оценивать», «предвидеть», «полагать», «остаться», «на пути к », «дизайн», «цель», «задача», «цель», «прогноз», «прогноз», «перспективы», «перспективы», «план» или аналогичные термины. Прогнозные заявления не являются гарантией будущих результатов. Скорее, они основаны на текущем уровне знаний Сторон, будущих ожиданиях и прогнозах относительно будущих событий и по своей природе подвержены неотъемлемым рискам и неопределенностям. Они связаны с событиями и зависят от обстоятельств, которые могут или не могут произойти или существовать в будущем, и поэтому на них не следует полагаться неоправданно.

Фактические результаты могут существенно отличаться от результатов, выраженных в прогнозных заявлениях, в результате действия различных факторов, включая: способность PSA и FCA и/или объединенной группы в результате предлагаемой сделки (вместе с Стороны, «Компании») для успешного запуска новых продуктов и поддержания объемов отгрузки автомобилей; изменения на мировых финансовых рынках, общей экономической конъюнктуры и изменения спроса на автомобильную продукцию, подверженного цикличности; изменения местных экономических и политических условий, изменения в торговой политике и введение глобальных и региональных тарифов или тарифов, ориентированных на автомобильную промышленность, введение налоговых реформ или другие изменения в налоговом законодательстве и правилах; способность компаний расширять некоторые из своих брендов по всему миру; способность компаний предлагать инновационные, привлекательные продукты; способность компаний разрабатывать, производить и продавать автомобили с расширенными функциями, включая улучшенную электрификацию, возможности подключения и характеристики автономного вождения; различные виды претензий, судебных исков, правительственных расследований и других непредвиденных обстоятельств, включая претензии по ответственности за качество продукции и гарантии, а также экологические претензии, расследования и судебные иски; материальные эксплуатационные расходы в связи с соблюдением норм охраны окружающей среды, здоровья и техники безопасности; высокий уровень конкуренции в автомобильной отрасли, который может усилиться за счет консолидации; подверженность дефициту финансирования пенсионных планов с установленными выплатами Сторон; способность предоставлять или организовывать доступ к адекватному финансированию для дилеров и розничных клиентов и сопутствующие риски, связанные с созданием и деятельностью компаний, предоставляющих финансовые услуги; возможность доступа к финансированию для выполнения бизнес-планов компаний и улучшения их бизнеса, финансового состояния и результатов деятельности; существенная неисправность, сбой или нарушение безопасности, ставящие под угрозу системы информационных технологий или электронные системы управления, содержащиеся в транспортных средствах Компаний; способность компаний реализовать ожидаемые выгоды от соглашений о совместных предприятиях; нарушения, возникающие в результате политической, социальной и экономической нестабильности; риски, связанные с нашими отношениями с сотрудниками, дилерами и поставщиками; увеличение затрат, перебои с поставками или нехватка сырья; изменения в трудовых и производственных отношениях и изменения в применимом трудовом законодательстве; колебания обменного курса, изменения процентных ставок, кредитный риск и другие рыночные риски; политические и гражданские беспорядки; землетрясения или другие стихийные бедствия; неопределенность в отношении того, будет ли осуществлено предлагаемое объединение бизнеса, обсуждаемое в этом документе, или в отношении сроков его осуществления; риск того, что объявление о предлагаемом объединении бизнеса может затруднить для Сторон установление или поддержание отношений со своими сотрудниками, поставщиками и другими деловыми партнерами или государственными органами; риск того, что бизнес Сторон будет неблагоприятно затронут во время рассмотрения предлагаемого объединения бизнеса; риски, связанные с получением разрешений регулирующих органов, необходимых для объединения; риск того, что операции PSA и FCA не будут успешно интегрированы, а также другие риски и неопределенности.

Любые прогнозные заявления, содержащиеся в этом документе, действительны только на дату этого документа, и Стороны отказываются от каких-либо обязательств обновлять или пересматривать публично прогнозные заявления. Дополнительная информация о Сторонах и их бизнесе, включая факторы, которые могут существенно повлиять на финансовые результаты Сторон, включена в отчеты и документы FCA в Комиссию по ценным бумагам и биржам США, AFM и CONSOB, а также документы PSA в AFM.

Fiat Chrysler и PSA Group стали Stellantis

- FCA и PSA Group завершили слияние, о котором было объявлено в 2020 году, в результате чего Stellantis стал четвертым по величине автопроизводителем в мире по объему продаж.

- Stellantis становится оператором 14 различных брендов, включая Chrysler, Fiat, Jeep, Ram, Peugeot и Citroën.

- Слияние позволит двум компаниям сократить затраты на исследования и разработки, особенно по мере того, как компании движутся к электрификации.

PSA Group и Fiat Chrysler Automobiles (FCA) официально объединились, чтобы создать Stellantis, объединяющую 14 автомобильных брендов по всему миру. После завершения слияния, над которым работали более года, Stellantis становится четвертым крупнейшим автопроизводителем в мире по объему продаж и третьим по выручке. Теперь под эгидой Stellantis находятся Chrysler, Dodge, Jeep, Ram, Fiat, Alfa Romeo, Abarth, Lancia и Maserati (благодаря FCA), а также Citroën, DS, Opel, Peugeot и Vauxhall благодаря PSA.

Подробнее о слиянии

- Название новой компании FCA и Peugeot: Stellantis

- Что будет означать слияние FCA/PSA для покупателей автомобилей в США и Соединенные Штаты. Генеральный директор Stellantis Карлос Таварес — бывший генеральный директор PSA — заявил сегодня на пресс-конференции, что это слияние позволит двум компаниям объединить усилия для создания «высокоэффективных» автомобилей-близнецов, а также даст различным брендам возможность восстановиться и расти.

В настоящее время неясно, будут ли некоторые из 14 брендов исключены из портфолио Stellantis; Сегодня Таварес не уточнил. Тем не менее, были подняты вопросы о том, переживут ли слияние и Fiat, и Chrysler, поскольку в последние годы обе компании боролись. А в случае с Peugeot, его возвращение в США сейчас под вопросом; в начале 2019 года сообщалось, что к 2026 году Peugeot вернется на американские дороги. В настоящее время у Stellantis 29электрифицированных автомобилей на рынке, включая как полностью электрические, так и гибридные автомобили, и к концу 2021 года их будет 39. Затем, к 2025 году, компании Stellantis будут производить «одну электрифицированную модель для каждой новой глобальной модели», — заявила компания на пресс-конференции. пресс-конференция сегодня.

О планах слияния впервые было объявлено в октябре 2019 года, но они были отложены из-за пандемии коронавируса. Теперь, когда это произошло, бывший генеральный директор FCA Майк Мэнли возглавит операции Stellantis в Северной Америке.